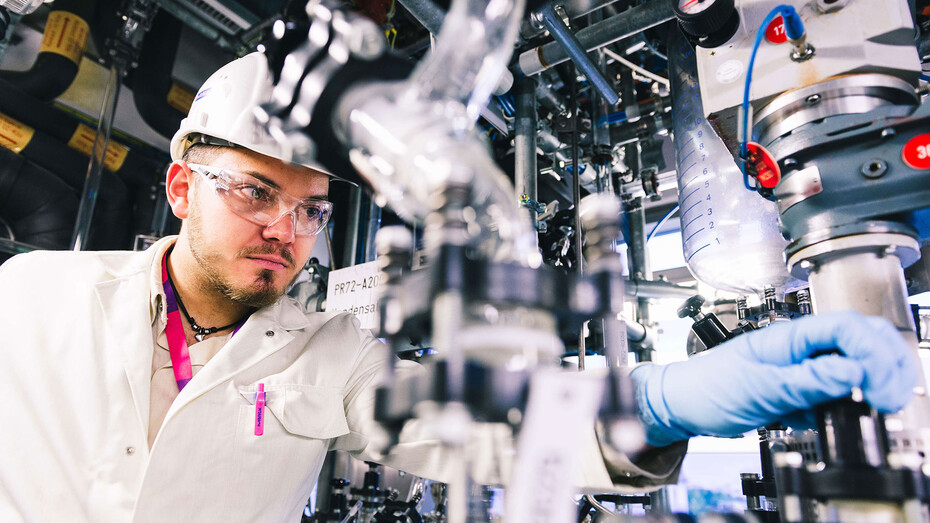

Die Pechsträhne für Merck in der Arzneimittelforschung nimmt kein Ende. Bei der Entwicklung eines neuen Krebsmedikaments muss der Darmstädter Pharma- und Technologiekonzern Merck erneut einen herben Rückschlag verkraften. Die Aktien fielen daraufhin am Dienstag um mehr als zehn Prozent auf 149,35 Euro.

Merck hatte am Vorabend mitgeteilt, dass sein Krebsmittel Xevinapant in einer entscheidenden klinischen Studie der Phase-3 das primäre Ziel der Untersuchung voraussichtlich nicht erreichen wird. Die Studie wird deshalb nicht fortgesetzt, ebenso wie eine weitere Phase-3-Studie mit dem Mittel.

Xevinapant zählte zuletzt zu den größten Hoffnungsträgern in der Pharmapipeline von Merck, Vorstandschefin Belen Garijo traute ihm Milliardenumsätze zu. Es ist gegenwärtig neben dem Krebsmittel Pimicotinib der einzige Wirkstoff, der im späten Stadium der Entwicklung steht. Die restliche Pipeline befindet sich noch in einem frühen bis mittleren Stadium und ist damit noch weit von einer möglichen Marktzulassung entfernt.

Bei der Entwicklung neuer Medikamente mussten die Darmstädter in den vergangenen Jahren einige Rückschläge hinnehmen - zuletzt bei dem Mutiple-Sklerose-Mittel Evobrutinib, das im Dezember in der entscheidenden Phase-3-Studie floppte. Diesem Mittel hatte Garijo ebenfalls Umsätze in Milliardenhöhe zugetraut. Die Pharma-Pipeline will sie nun vor allem mit Einlizenzierungen und ergänzenden Zukäufen stärken.

Für den Konzern ist es ein erneuter Tiefpunkt im Pharmageschäft, in dem Merck eine längere Durstrecke hinter sich hat. 2017 konnte das Unternehmen mit der Krebsimmuntherapie Bavencio erstmals seit neun Jahren wieder ein neues Medikament auf den Markt bringen. Insgesamt schafften es in den vergangenen 15 Jahren nur drei Merck-Medikamente bis zur Zulassung - neben Bavencio noch das Multiple-Sklerose-Mittel Mavenclad, ebenfalls 2017, sowie das Krebsmittel Tepmetko 2020.

Fazit

Fondsmanager Markus Manns von der Fondsgesellschaft Union Investment, einem der größten Merck-Aktionäre, verweist auf die Risiken in der Pharmapipeline. „Die Pharmapipeline ist mittlerweile sehr stark ausgedünnt. Das schürt Sorgen, dass das Akquisitionsbudget in ein überteuertes Biotechunternehmen fließen könnte", kommentierte er die Meldungen. „In der Vergangenheit hat sich gezeigt, dass man rein mit Einlizenzierungen eine solche schwache Pipeline nicht komplett verändern kann."

Die Analysten von Jefferies rechnen wegen des Fehlschlags mit einer Wertminderung von 60 Millionen Euro im zweiten Quartal. Merck müsse daran arbeiten, das Pharmageschäft wiederzubeleben und das Wachstum aufrechtzuhalten, insbesondere auch mit Blick auf das Ende des Patentschutzes für das Multiple-Sklerose-Mittel Mavenclad 2026. „Wir sind weiter von Merck überzeugt, räumen aber ein, dass das Unternehmen seine Glaubwürdigkeit in Bezug auf seine Pipeline wiederherstellen muss", erklärten die Analysten von Barclays.

(mit Material von Reuters)